<< Содержание < Предыдущая

32 Планирование налоговых платежей

Основной составляющей налогового менеджмента является планирования налоговых платежей Оно представляет собой процесс разработки налоговых планов, исходя из нормативов (ставок), которые утверждены в законодательных актах - законах Украины, указах Президента Украины, постановлениями Верховной Рады Украины ны и Кабинета Министров Украины, а также в подзаконных актах с целью своевременного и полного определения налоговых обязательств перед бюджетами всех уровней (государственным, местным), а также обязательных пл атежив и сборов во внебюджетные фонди.

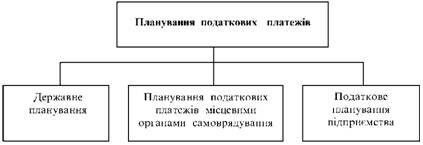

Планирование налоговых платежей зависимости от уровня управления представлен на рис 15

Рис 15 Планирование налоговых платежей предприятия

Государственное планирование налоговых платежей происходит при разработке плана государственного бюджета на будущий период Главным при этом планировании является анализ выполнения бюджета за предыдущий период, расходов дер ржавыми и расчет расходных статей бюджета на будущий период Исходя из расходной части рассчитывается и доходная часть бюджета В странах с развитой рыночной экономикой наибольший удельный вес в доходной части бюджета должны налоговые платежи В Украине, где еще не завершен процесс приватизации, удельный вес имеют доходы от приватизации государственного имущества, начисления на ценные бумаги предпри в с частицами государственного имущества в уставном фонде, а также доходы от экспорта тощтощо.

В большинстве стран правовой основой при разработке плана налоговых платежей налоговый кодекс или принятые в государстве законы об отдельных налогах и сборах К сожалению, в Украине взыскания многих налогов т и обязательных платежей осуществляется на основании постановлений Верховной Рады, Кабинета Министров Украины или вообще на основании распоряжений и приказов министерств, ведомств и других органов, в том или сли и местного самоуправленияя.

Планирование налоговых платежей местными органами самоуправления производится на основании законов Украины, но при этом существуют и некоторые особенности:

1 Централизованно на государственном уровне определяются перечень местных налогов, обязательных платежей и сборов, их максимальные ставки Конкретные размеры налоговых платежей по каждому налогу устанавливает м местный орган власти, исходя из местных условий хозяйствованияня.

2 Высокие темпы роста ставок налогообложения В некоторых регионах Украины срок действия их не превышает нескольких месяцев Это негативно влияет на планирование налоговых платежей и на развитие предпринимательства в региононі.

3 Определение размеров налоговых платежей со стороны местных органов самоуправления имеет преимущественно субъективный характер и зависит не от объективных условий, которые складываются в регионе, а от руководителя регги иона и отношений, сложившихся между ним и плательщиком налоговому.

4 Расчет плана местных налогов, сборов и обязательных платежей производится исходя из общих затрат региона, но, в отличие от государственного бюджета, в бюджетах местных органов самоврядува Ання удельный вес налоговых платежей местных плательщиков меньше, поскольку часть средств на покрытие расходов местных органов власти поступает из государственного бюджету.

5 Зависимость местных бюджетов от дотаций из государственного бюджета, поэтому утверждение их происходит после определения всей помощи, на которую могут рассчитывать местные органы самоуправления Налоговое планирования предприятия имеет принудительный харакер.

Она происходит согласно той законодательной базой, которая существует в государстве, в том числе и с подзаконными актами, утверждаемыми на государственном и местном уровнях Существует разница в мотивации расчета в налоговых платежей Если на государственном и региональном уровнях общая сумма налоговых платежей рассчитывается на основании расходной части бюджета, то на уровне предприятия налоги уплачиваются не зависимости от бюджета предприятия, т.е. от его расходов и доходов (например, косвенные налоги) Поэтому планирование налоговых платежей на уровне предприятия имеет свои особенности Если предприятие высту ет как предприятие и имеет возможность выбора направлений деятельности, объемов производства (выполнения работ, оказания услуг), других параметров, у него есть больше возможностей для маневрирования при вы смысле своей налоговой политики, в том числе при планировании ее на будущееутнє.

Главным типом налогового планирования на уровне государственного бюджета и бюджета местных органов самоуправления является стратегическое налоговое планирование Решения принимаются на основании разработанного плана нало тков платежей и прогнозирования Основная цель его - экономическое обоснование качественных и количественных параметров, чтобы обеспечить финансирование социально-экономического развития государства Планировать можно как на год, так и на отдаленную перспективыиву.

Налоговое планирование базируется на результатах научных исследований отчетных аналитических данных, их сбора и обработки, определении отрицательных и положительных черт налогообложения в текущем году, их влияния на ре изни направления экономической деятельности (например, темпы роста инвестирования различных сдвигов в отрасли, соотношение уровня доходов в различных регионах страны, а также между различными слоями населения, предприятиями различных направлений хозяйственной деятельности и т.п..

Разработка налогового прогноза (плана) на государственном уровне имеет свои особенности и состоит из отдельных разделов Основные из них представлены на рис 16

Первый этап - региональный оценка доходности собственности, определение потребностей в техническом обновлении отраслей и предприятий, пере-специализация региона, уровень доходов населения и их динамика, ресурсная база и степень удовлетворения потребностей в ресурсах, количество и объемы экспортно-импортных связей, производственная и социальная инфраструктура На основании этой информации производится расчет экономического социального, финансового и налогового потенциала региону.

Второй этап - разработка плана налоговых поступлений с учетом темпов экономического роста региона Эти расчеты имеют большое значение для определения бюджетов всех уровней, в которых определяются потр требности регионов Определение размера налоговых наад

Рис 16 Процесс разработки плана налоговых платежей предприятия

поступлений позволяет более четко уяснить соотношение между потребностями регионального бюджета и прогнозными поступлениями с целью определения дальнейшей налоговой политики и совершенствования налогового за аконодавства К главным из них относятся:

• возможность введения льготного налогообложения;

• получение финансовой помощи, субсидий, дотаций;

• переход региона на финансовое самообеспечение т.д.

Третий этап - прогнозирование изменения стоимости региональной собственности за счет проведения инвентаризации всего ресурсного потенциала, определения степени обеспечения собственных потребностей за счет ресурсов регионов и возможности образования на территории остатков, внесение различных корректив по согласованию государственных, корпоративных и личных интересе.

Четвертый этап - расчет общего размера дефицита бюджета, в том числе и регионального, и прогнозирования экономических последствий, к которым относятся уровень инфляции, изменение индексов цен, конъюнктура а рынка тощ.

Планирование налоговых платежей является одним из элементов налогового менеджмента как системы управления социально-экономическим развитием государства

Главная цель государственного планирования налоговых платежей - определение объемов финансовых ресурсов по налогоплательщикам для централизации денежных средств в общегосударственном бюджете Государственное планирование я ориентировано на максимально возможный уровень взыскания налогов с соблюдением требований экономического закона общества - постоянное увеличение расходов государственного бюджета Это происходит по разным причинамн:

• увеличение населения региона и государства;

• рост потребностей населения региона;

• увеличение доходов;

• рост благосостояния населения;

• повышение общеобразовательного уровня и т.д.

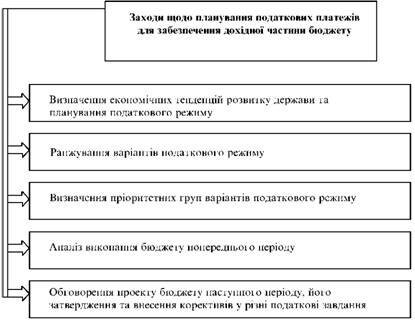

При планировании налоговых платежей на государственном уровне осуществляются различные мероприятия, главные из которых показаны на рис 17:

1 Определение экономических тенденций, которые сложились в экономике государства, и поиск вариантов налогового режима, благоприятных для этих изменений

2 Ранжирование разработанных вариантов налогового режима по налоговым группам, типам финансово-хозяйственной деятельности;

Рис 17 Мероприятия по планированию налоговых платежей группах налогоплательщиков, в региональном аспекте, а также оценка этих вариантов

3 Определение приоритетности различных вариантов будущего налогового режима

4 Анализ бюджета предыдущего периода (отчетного года) и планирования налоговых платежей на следующий период

5 Обсуждение проекта налоговых поступлений, бюджет государства, внесение коррективов в отдельные его статьи, принятие бюджета как закона и соответствующих изменений в действующем законодательстве при планировании ни налоговых платежей нужно выполнять следующие основные требования (рис. 18): 1 Анализ взаимоотношений между налогоплательщиком и налоговыми органами Изучение положительных и отрицательных тенденций в взаемовиднос Инах налогоплательщиков и органов, которые собирают их, выявление закономерностей развития этих взаемовидносыносин.

Рис 18 Требования к планированию налоговых платежей

2 Анализ факторов, влияющих на налоговые платежи Определение факторов, действующих в системе налоговых отношений, их влияния на систему налогообложения в целом и на отдельные ее элементы, показатели ф финансово-хозяйственной деятельности государства или отдельного региону3 Определение возможностей появления и воздействия непредвиденных ситуаций на процесс планирования налоговых платежей Сущность этого требования заключается в определении возможностей возникновения форс--мажорных ситуаций в экономических, финансовых, налоговых, бюджетных сферах, которые трудно предусмотреть в период планирования налоговых платежей, риска их появления, а так ож возможности внесения корректив в процесс планирования и финансово-хозяйственной деятельности на основании несовпадения целей государственного бюджета и налогоплательщика в этом случае необходима разработка комплекс в меры по обеспечению такого состояние стану.

Планирование налоговых платежей на всех уровнях управления, в том числе и на государственном, осуществляется различными методами

Во-первых, это общие методы планирования, которые по своей сути являются универсальными и могут применяться для планирования каких-либо показателей и процессов К ним относятся балансовый, экспертных оценок, экон номико-математические тощо.

Во-вторых, применяются и особые методы, которые дают возможность достичь наибольшего эффекта Основные из них: 1 Методы корреляции и регрессии, которыми пользуются при расчете планов налоговых плат жей на основании установления взаимосвязей между различными факторами или их группами С их помощью тенденции были в предыдущем периоде, переносятся на будущий период Наибольший эффект досягает ься при применении компьютеров и другой вычислительной техникніки.

2 Экономико-статистические методы К ним относятся методы теорий игр, массового обслуживания, стохастического программирования и т.д. Чаще всего они применяются при определении объемов предложения товаров, изменении цен и их структуры, состояние на налоговой дисциплинни.

3 Метод вариантной разработке плана При этом методе разрабатывается несколько вариантов плана и постепенно отклоняются те из них, которые дают отрицательный результат конце концов, остается только один план, пусть йсприятливиший для предприятия в определенных условиевах.

4 Детерминированные модели - прежде линейного и количественного программирования Эти методы применяются, когда действует много переменных факторов, между которыми устанавливаются взаимосвязи, и нужно определить оптимальный вариант

Наибольшего эффекта эти методы достигают при применении компьютерной техники, которая позволяет обрабатывать большие массивы информации за короткое время

общем планирования налоговых платежей отличается от планирования других видов финансово-хозяйственной деятельности На выбор метода планирования не влияет вид налога, объект налогообложения и т.п. Главной й есть цель, которая ставится при разработке плана, уровень квалификации работников, его разрабатывают, техническое оснащение предприятийва.

При разработке плана налоговых платежей, когда он в основном уже рассчитан, обязательно нужно учитывать риск налоговой политики, т.е. уменьшение доходной части бюджета, что дает возможность с спланировать расходную часть бюджета по этой минимальной границы и, таким образом, уменьшить риск нехватки доходов для покрытия расходов бюджета Обычно по каждому налоговому платежу планируется отклонение от плановых заданий на 2-3 пункта с учетом влияния того или иного фактораа.

На предприятии выделяют три уровня планирования (рис. 19), каждый из которых имеет свою цель, задачи и формы реализации

Стратегическое (будущее или прогнозное) налоговое планирование Оно осуществляется на период от одного года и более (как правило, на период не более чем три года) Его цель - определение налоговой стратег гии на предстоящий период как составляющей общей части финансовой стратегии Разработка этого плана осуществляется на основании из за

Рис 19 Уровни планирования налоговых платежей на предприятии

щей экономической стратегии предприятия и его цели Главная задача стратегического планирования - это повышение благосостояния владельцев предприятия за счет увеличения полученных доходов и прибыли и уменьшения налоговых платежей, которые являются частью общих затрат предприятийа.

Разработка стратегического плана налогов тесно связана с налоговой политикой предприятия и другими стратегиями Так, производственная стратегия предприятия зависит от налоговой, поскольку оно должно р разрабатывать свою производственную стратегию налогообложения, исходя из государственной системы налогообложения, ставок налогообложения и размеров налоговых платежей Размер уплаты большинства налоговых платежей определя ься объемам деятельности Например, производственную стратегию можно строить, исходя из той деятельности, которая имеет налоговые льготы Прямой взаимосвязь существует между стратегией налоговых платежей и стратегией в итрат, внешнеэкономической деятельностью, стратегией стимулирования тощтощо.

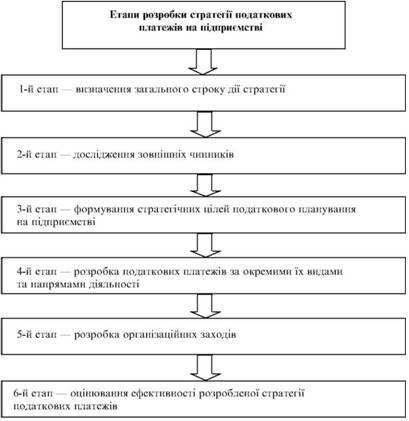

Разработка стратегии налоговых платежей, как часть общей финансовой стратегии, состоит из шести этапов (рис. 20)

На первом этапе определяется общий срок действия стратегии налоговых платежей Этот этап зависит от периода и условий действия общей стратегии Важным условием его формирования является общая дер ржавна налоговая политика, ее предсказуемость, стабильность законодательной базы, постоянство общей экономической политики государства Меньшее влияние имеют такие факторы, как стадия жизненного цикла предпри ва, форма его собственности и т.д. Этот этап, особенно в условиях переходного периода к рыночной экономике в Украине, составляет один-два рокроки.

На втором этапе исследуются внешние факторы, которые влияют на налоговые платежи предприятия Прежде всего это касается законодательной базы государства, его стабильности Важное значение имеют и

Рис 20 Порядок разработки налоговых платежей на предприятии

направления экономической политики государства Например, ориентация на внешнее инвестирование или на развитие собственной производственной базы на основании развития научно-технического прогресса (т.е. льготы при налогообложении ванной иностранных инвестиций или развитие собственной научно-технической базы) Особое значение приобретают изменения рынка, в том числе и финансовой, изменения в мировой экономической среде, система теме налогообложения в других странаах.

На третьем этапе проводится формирование стратегических целей налоговой политики предприятия К ним относятся повышение благосостояния владельцев и совладельцев предприятия, уровня прибыльности продукции и предприятия и т.д. На основании этого и определяется стратегическая цель налоговой политики - уменьшение налоговых платежей, их оптимизация, уплата налогов в размерах, которые могут быть относительно постой ними в течение определенного периода, и др. На этом же этапе происходит и конкретизация целей по времени и объектов налогообложенияння.

На четвертом этапе разрабатывается налоговая политика, планы по отдельным видам налогов и направлениях деятельности зависимости от направления деятельности предприятия определяется налоговая политика, перечень налоговых овых платежей, сборов и обязательных платежей Кроме того, определяется возможность диверсификации направлений деятельности и в зависимости от этого - возможность изменения налоговой политики предприятия На этом эт апе разрабатываются планы налоговых платежей по отдельным видам налогов, определяются возможности их уменьшения при изменении направлений деятельності.

На пятом этапе разрабатываются различные мероприятия по достижению стратегии налоговой политики и ее реализации, а также определяются система руководства и состав исполнителей стратегии, цели, задачи и на апрямы деятельности Налоговый менеджмент очерчивает круг исполнителей и степень их ответственности, разрабатывается система стимулирования исполнителив.

На шестом этапе оценивается эффективность разработанной стратегии налоговой политики Этот этап является последним, итоговым и проводится по разным направлениям:

• согласование стратегии налоговых платежей с общей экономической стратегией предприятия, стратегии его развития При расчете по этому направлению определяется также степень соответствия разработанной их прогнозов развития экономического состояния государства и фактическим изменениям;

• соответствие прогнозируемого развития окружающей экологической среды фактическим изменениям;

• оценки внутренней связи стратегий налоговых платежей с другими стратегиями, прежде финансовой, производственной и др. Определяется также соотношение целей и задач и стратегий, а также их х направленность и возможность выполнения;

• реализация стратегий налоговых платежей Это касается возможности ее общей реализации по направлениям и во времени При этом оценивается уровень квалификации налоговых менеджеров и их опыт;

• результативность разработанной стратегии Для этого определяются различные показатели эффективности стратегий налоговых платежей, которые можно разделить на общие и частичные К общим относятся:

1 Увеличение или уменьшение общей суммы налоговых платежей предприятия в целом за отчетный период (например, за отчетный год) по сравнению с запланированным размером

2 Увеличение или уменьшение общей суммы налоговых платежей по сравнению с предыдущими годами (также в сопоставимый базе)

3 Темпы роста общего размера налоговых платежей предприятия за отчетный год (в процентах)

4 Темпы роста общего размера налоговых платежей предприятия за предыдущий год (в процентах)

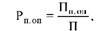

5 Уровень налогообложения предприятия (Рп) Он определяется по формуле

где ЧП - сумма налоговых платежей предприятия в целом за определенный период; Чп - чистая прибыль, полученная предприятием за определенный период 6 Податкомисткисть деятельности предприятия (ПМ) для ее определения ния применима формулула

где П - чистая прибыль, полученная предприятием за определенный период; ЧП - сумма налоговых платежей предприятия в целом за определенный период 7 Налоговая квота предприятия (П):

где ОД - общий объем деятельности предприятия за соответствующий период

К частных показателей эффективности стратегии налоговых платежей можно отнести следующие:

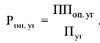

1 Уровень налогообложения отдельных хозяйственных операций или заключенных сделок (Роп) Расчет производится по формуле

где ППоп уг - сумма налоговых платежей после осуществления заключенного соглашения; Пуг - прибыль, полученная от осуществления заключенного соглашения

2 Уровень налогообложения отдельных видов деятельности (Роп д) Для расчета используется формула

где ППД - налоговые платежи по виду деятельности, анализируется; Ю - прибыль, полученная от осуществления этого вида деятельности

3 Уровень льготного налогообложения предприятия (Рп):

где Пп оп - сумма льготных налогов, уплаченных предприятием за анализируемый период; П - общая чистая прибыль, полученная предприятием за анализируемый период 4 Коэффициент налогообложения при ибутку предприятия (Коп п)):

где Ч - чистая прибыль предприятия, полученная им за соответствующий период; ЧП - сумма налоговых платежей, уплаченных предприятием за соответствующий период Текущее планирование Этот вид планирования базируется н на разработанной стратегии налоговых платежей, общей экономической стратегии предприятия на текущий период и разрабатывается по отдельным видам деятельности предприятия Период разработки этих планов налоговом овых платежей до одного года с разбивкой по кварталам При планировании учитываетсяься:

• действующее законодательство о налогах в Украине;

• действующая нормативная база;

• задачи предприятия на период до одного года;

• налоговая политика предприятия на период до одного года;

• возможные изменения направлений деятельности предприятия, его диверсификация и т.д.

На этом этапе рассматривается план налоговых платежей как по налоговой системе в целом, так и по каждому налогу Кроме плана налоговых платежей, разрабатывается налоговый календарь как по всем налогам, так и по каждому отдельно В календаре указывается окончательный срок уплаты налогов и соответствующая отчетность Он делает упорядочения уплаты налогов по срокамами.

Завершающим этапом текущего планирования налоговых платежей является определение эффективности налоговой политики за определенный период с помощью общих и частных показателей Для этого используется та же методика, что и при определении эффективности налоговой политики при стратегическом планированииі.

Оперативное планирование Его сущность заключается в разработке краткосрочных плановых налоговых платежей (на период до одного месяца) При оперативном планировании учитываются все условия, что и при стратегическом и текущем пла ануванни Особое внимание уделяется постоянным изменениям, которые происходят в законодательной базе, - порядка уплаты налогов, методикам расчета налоговых платежей, ставок и других элементов нормативной базази.

Важным элементом налогового менеджмента является расчет оп-тимальности налоговых платежей на финансовый год Для этого исследуются движение финансовых потоков предприятия за отчетный период, оцениваются р ресурсный потенциал, экономическая стратегия предприятия, а также проводится мониторинг налогового законодательства Оптимизация налоговых платежей является не только частью налогового менеджмента, но и части ной плановой работы менеджера В практике налогового менеджмента определяют несколько путей оптимизации налоговых платежейів:

1 Выбор такого вида деятельности предприятия и особенно места регистрации, где действуют благоприятные условия налогообложения, причем не только отдельных видов деятельности, но и деятельности предприятия в целом К таким местам свободные экономические зоны (СЭЗ) Украины, мировые оффшорные зонни.

2 На основании досконального изучения действующего законодательства нахождения всех возможностей использования его с максимальной пользой для предприятия Прежде всего это касается использования налоговых льгот, которые определяются действующим законодательством Кроме того, возможно использование и некоторых просчетов в действующих законах, неконкретных высказываний тощощо.

3 Выбор при образовании предприятия или фирмы, согласно действующему законодательству, эффективной организационно-правовой формы Так, в Украине в современных условиях есть смысл создавать предприятия малого бизнеса, я которые имеют возможность выбирать форму налогообложения, в том числе единый налог или фиксированный налог упрощенной системе учета и отчетности Общества с полной и ограниченной ответственностью, акцио нерного общества открытого и закрытого типа (хотя в некоторых случаях предприятия этих организационно-правовых форм также могут перейти на упрощенную систему налогообложения) должны платить все виды п одаткиків.

4 В процессе хозяйственной деятельности используются разные виды хозяйственных договоров Так, в сделки можно вносить отдельные пункты, которые позволяют предприятию уменьшить размеры налогов (особенно это касаются ется соглашений с предприятиями иностранных государств или имеющими льготы при налогообложении своей деятельности) Кроме того, можно применять комбинированные соглашения между партнерамами.

5 Четкое и точное ведение бухгалтерского учета От выполнения этого требования зависит не только правильность расчета налоговых платежей с бюджетом, но и определение эффективности экономической деятельности предприятия в целом, ее стратегии, а также эффективность принятия управленческих решений как в текущем, так и в будущем периодді.

6 При уплате налогов, обязательных платежей и сборов часто встречаются случаи нарушения налоговых прав плательщиков со стороны государственных налоговых органов Поэтому решающее значение имеет выбор способов по ащита предприятия от таких нарушений, грамотного экономического и правового обоснования представления различного типа жалоб и заявлений, а также способность защищать в судебных органах свои права При этом важна роль отводится юридической и экономической службам предприятийтва.

При определении оптимальности налоговых платежей важно постоянно отслеживать изменения, происходящие в налоговом законодательстве - от освещения их в прессе к использованию услуг различных консалтин нгових предприятий и фир.

При заключении сделок можно использовать в качестве основы типовые договоры Но любая сделка дополнительно требует конкретизации и уточнения Особенно это касается заключения соглашений с другими государствами При этом п необходимо соблюдать требования действующего законодательства, знать действующее налоговое законодательство в них, наличие льгот и вообще полезность инвестирования финансовых и других ресурсов в эти страныїни.

Решение проблемы оптимизации налоговых платежей достигается путем формализации процессов планирования и прогнозирования на основе использования современных информационных аналитических систем и технологий Пр ры определении оптимальности налогообложения используется метод многовариантных расчетов, т.е. рассматривается как можно больше различных вариантов, затем они сравниваются и выбирается благоприятной ый и полезный Наибольший эффект достигается при применении компьютерной техникки.

Завершается процесс разработки оптимальных размеров налоговых платежей определению эффективности разработанной политики При этом особое место отводится анализу налоговых платежей за ряд лет, срав внянню их и определению благоприятного с учетом конкретных условий и направлений деятельноі.

Оптимизация налоговых платежей предполагает выбор таких налоговых систем и платежей, которые бы удовлетворяли предприятие с точки зрения получения доходов, необходимых для расширения производства, нахождение работников, заинтересованных в результ папах своего труда, и давали бы возможность уменьшить потери от риска хозяйственной деятельно.

С учетом нестабильного законодательства в Украине, противоречий в нормативной базе, волюнтаризма контролирующих органов оптимизацию налоговой политики играет очень важную роль

Главная цель оптимизации - увеличение доходов юридического или физического лица, осуществляющего предпринимательскую деятельность

Разработка оптимальных налоговых платежей позволяет разработать эффективную налоговую политику Но при этом нужно соблюдать определенные принципы, как:

1 Базирование оптимизации налогообложения на действующей законодательной базе

2 Определение направлений разработки налоговой политики, возможности и обоснования различных ее видов в зависимости от реального экономического состояния

3 Разработка эффективных хозяйственных решений, которые могут влиять на оптимизацию налоговых платежей

4 Определение возможностей влияния на отдельные налоги, на элементы налоговой системы с целью их оптимизации

5 Определение и учет взаимодействия между производственной деятельностью, производственной программой и налоговой системой предприятия при выборе налоговой политики предприятия

6 Разработка прогнозов и планов будущих налоговых платежей предприятия в целом

Оптимизация налоговой политики решает особые задачи, а именно:

1 Проведение оптимизации прежде всего за счет минимизации налоговых отчислений предприятия

2 Использование региональных особенностей налогообложения предприятия

3 Планирование налоговой политики по отдельным этапам

4 Выбор приемлемой налоговой политики предприятия, которая дает возможность увеличить эффективность предприятия в целом и его финансово-хозяйственного состояния

5 Широкое применение оптимизации налоговой политики Она может использоваться как на уровне небольших предприятий, так и для крупных заводов, предприятий и других фирм

6 Использование при разработке оптимального плана налоговых платежей всех льгот, предусмотренных действующим законодательством

7 Определение возможностей диверсификации производства и влияния на уменьшение налогового бремени предприятия

8 Возможность выбора различных мер воздействия на уменьшение базы налогообложения

Разработка оптимального плана налоговых платежей должна базироваться на основе их минимизации

Оптимизация налоговых платежей на предприятии отличается по содержанию от их минимизации Минимизация предусматривает разработку различных мероприятий по уплате налогов, которая может осуществляться как на незаконных х, так и на законных основаниях Минимизация налоговых платежей на незаконных основаниях, например, за счет сокрытия и сокращения базы налогообложения (когда показывается не вся выручка, или скид уеться заработная плата работников и действует так называемая \"черная касса\", или вообще предприятие не показывает прибыль) в дальнейшем, если эти нарушения будут разоблачены, может привести к увеличению платежей в виде штрафов, пени Когда предприятие ставит целью минимизировать налоговые платежи на законных основаниях, то это может привести к сокращению объемов производства, а в конечном итоге и к приостановке деятельности предприятия Желание сократить налоги (например, налог на добавленную стоимость) приводит к сокращению объемов, желание уменьшить налог на прибыль - до того, что предприятие отказывается я от расширения своей деятельности, от стимулирования труда рабочихаці робітників.

В условиях рыночной экономики предприятие имеет возможность самостоятельно рассчитать размер налоговых платежей на основании действующего законодательства и налоговой базы предприятия Прежде всего это касается в дприемств малого бизнеса (которые могут выбрать либо обычную систему налогообложения, или упрощенную по ставкам 6 и 10%) и сельскохозяйственных предприятий (могут облагаться налогом по фиксированному под АТКУ) Для выбора оптимального варианта налоговых платежей разрабатывают несколько вариантов и выбирают эффективный путем сравнения Кроме того, предприятие самостоятельно определяет свою базу я может ее уменьшать и таким образом снизить размер уплачиваемых налогов Особое внимание уделяется прежде всего тем вариантам, где наименьший размер налоговоматку.

Использование региональных особенностей возможно только после совершенного анализа и изучения особенностей действующего законодательства Так, если планирование происходит на территории одного государства, то стосует ться местных налогов, для которых характерно уменьшение ставок по отдельным из них в зависимости от направления развития региона, его производственной базы, цели и задачи, стоящие перед руководством региона, состояние в местный бюджет и т.д. Если предприятие отношения с субъектами других государств, то совершенно изучается и анализируется налоговая система той страны, ее особенности На основании этого определяются я возможности применения пониженных норм налогообложения, льгот и т.д. Особое внимание нужно уделять двусторонним соглашениям, которые заключаются между государствами, во избежание двойного налогообложения Надо так ож иметь в виду, что в некоторых странах существуют особые условия налогообложения для предприятий различных организационных форм и в зависимости от страны регистрации (то есть от того, резидент это предприятие или нерезов Идентификациядент).

Одним из вариантов уменьшения налоговых платежей является создание совместных предприятий и регистрация в оффшорной зоне, что дает возможность снизить налоги на прибыль предприятия и некоторые другие налоги

Конечная цель налогового планирования - оптимизация налоговых платежей Следовательно, планирование налоговых платежей определяет срок, на который разрабатывается оптимальный вариант налоговых платежей

В современных условиях предприятие может выбирать такую ??налоговую политику, которая больше удовлетворяет его, в том числе и налоговую систему Но в этом случае необходимо обращать внимание на изменения в действующем за аконодавстви К сожалению, они вносятся очень часто, иногда имеют кардинальный характер и существенно влияют на налоговую политику предприятийва.

Разработка оптимального плана налоговых платежей имеет универсальный характер Она может осуществляться по отдельному предприятия как по отдельным видам налогов, так и по всем Если этот расчет выполняется ся относительно среднего или крупного предприятия, то разработка осуществляется по всей системе налогов и обязательных платежей зависимости от отрасли экономики или направлений деятельности исчисляются их количество и оптимальный размемір.

Определенные виды деятельности имеют льготы по отдельным налогам Исходя из оптимизационного плана налоговых платежей, в некоторых случаях предприятие определяет и направления своей дальнейшей деятельности, а иногда и м возможность \"выживания\" в реальных условиеьних умовах.

Особое значение оптимизация налоговых платежей приобретает для предприятий малого бизнеса, главная цель которых - получение и увеличение прибыли для расширения производства, увеличения объемов деятельно те и повышения оплаты труда В условиях рыночной экономики, когда цены на изготавливаемую продукцию усредняются и сокращаются возможности различных маневров, уменьшение общих расходов предприятия можно д постичь за счет снижения налоговых платежей При разработке оптимального плана налоговых платежей устанавливаются различные направленияи:

1 Определение целесообразности применения упрощенной или любой другой системы налогообложения для конкретного предприятия в условиях, создавшихся

2 Расчет различных вариантов направлений производственной деятельности может сопровождаться расчетом размеров налоговых платежей При этом определяется целесообразность выбранных направлений деятельности и возможная й их изменение с учетом минимизации налоговых выплаат.

3 Определение возможностей уменьшения налоговых платежей за счет прямых и косвенных налогов и применения различных льгот по ним

4 Определение возможности региональной диверсификации, расширения сферы и направления деятельности, применение, которые дают возможность уменьшения общей суммы налоговых платежей

5 Разработка прогнозов налоговых платежей на будущее Планирование оптимизации налогообложения невозможно без решения проблемы планирования финансовых рисков и моделирования в рамках действующего законодательства раз по мерам и времени налоговых выплат с применением нейроситьового классификатора финансово-хозяйственных сделок и вариантов их использования Для этого все возможные ситуации классифицируются по группам и уровня мы Определяют четыре уровнявні:

1 Последствия финансово-хозяйственной деятельности предприятия, не облагаются, то есть имеют льготы по налогообложению в рамках действующего законодательства Украины

2 Виды деятельности, связанные с уплатой наименьших налоговых платежей

3 Виды деятельности, связанные с наименьшими налоговыми отчислениями

4 Запрещение действий, то есть рисков, вступают в противоречие с действующим налоговым законодательством и в конечном итоге могут привести к негативным последствиям - административных или других наказаний, шт трафа и ухудшение финансового состояния предприятия в цилому.

В дальнейшем разрабатывается массив обучающих примеров, по которым нейронная сеть смогла бы классифицировать риски предприятия и сопоставить с ними налоговые выплаты Базируется это на получении достоверной инф формации, а также выборе соответствующего электронного обеспечения При этом рассчитываются и моделируются различные варианты, исчисляются налоговые платежи в тех или иных вариантах, а также делается прогно из модель налоговых платежей при другом налоговом законодательстве, т.е. определяется, которые преимущества получило предприятие или государство Это, в свою очередь, является базой для государственного налогового менеджмента, законодательных органов при разработке новых законов о налогах или внесении изменений и дополнений в действующее законодательстватва.

|