<< Содержание < Предыдущая Следующая

Тема 7 Страхование кредитных и финансовых рисков

В отношениях между кредитором (заимодавцем) и его должником (заемщиком) предмет общего интереса - кредит - создает различные экономико-правовые ситуации: для должника - обязательство повернут ты заем, а для кредитора - право требовать ее возвращения по предварительно согласованным условиям Невыполнение по разным причинам этих договоренностей угрожает кредитору финансовыми убытками, которые он пытается я избежать с помощью различных доступных мер правового и материального характера При этом правовое обеспечение предусматривает, что надлежащие кредитору суммы могут быть возвращены ему третьими лицамими.

Страхование кредитов базируется на признании риска неплатежа или неплатежеспособности заемщиков, который формируется в процессе кредитования

Исторический прообраз страхования кредитов усматривается в комиссионной операции, по условиям осуществления которой заключалась дополнительное соглашение, названная делькредере Комиссионер за соответствующую дополнительную вознаграждение, как ка считалась платой за взятие риска комиссионной операции, гарантировал комитенту, что вексель на проданный в кредит товар будет выкуплено в срок Итак, соглашение делькредере приобретала характер ве ксельнои поручительства, согласно которому в случае невозврата долга третьей стороной комиссионер обязан выплатить возмещение комитенту в полном объеме задолженности Это означает, что широко ко миссионерская операция представляла собой начальную форму страхования кредитов со всеми необходимыми атрибутами страховой операции: риском невозврата кредита, определенным объемом ответственности, страховой премии семьей в форме дополнительного вознаграждения и реальным возмещением убыткахків.

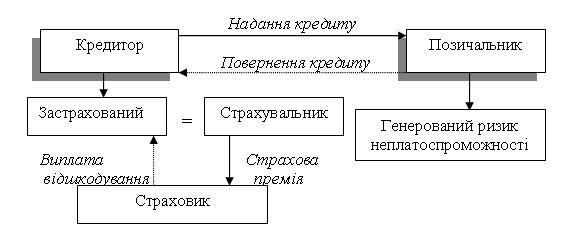

Рис 4 Схема делькредерного страхования кредитов

При делькредерного формы организации страховых отношений кредиторы (банки, инвесторы и др.) играют роль страхователей и застрахованных одновременно, а поэтому страховые отношения ограничиваются лишь сто осункамы между двумя сторонами - страховщиком и страхователем

делькредерного страхования состоит из двух групп страховых отношений: страхование товарных кредитов и страхования финансовых (денежных) кредитов в первой группе страховой защита обеспечивается как внутреннем, так и наружно м (экспортно-импортном) товарооборота, который осуществляется на кредитной основе Вторую группу делькредерного страхования составляют операции по страхованию финансовых кредитов, то есть преимущественно той части потребительских кредитов и кредитов под инвестиционные потребности, выданная в денежной форммі.

Имущественный интерес кредитора может быть защищен непосредственно - путем страховой защиты платежеспособности его должника При этой форме страховых отношений страхователем является заемщик Он непосредственно в страхуя свою платежеспособность, непосредственно защищает интересы своего заимодавца - кредитора Вместе страховщик, страхуя платежеспособность заемщика, дает тем самым гарантию кредитору вернуть ему м долг Итак, с правовой стороны эта страховая операция является, по сути, предоставлением страховщиком страхового гарантийного обязательства, для кредитора служит залогом на случай невозврата долга С обзор в на это в страховой теории и практике страховые отношения такого характера именуются закладными, или гарантийнымйними.

Экономическое содержание страховой гарантии сводится к тому, что страховщик вместо полученной невысокой страховой премии берет на себя вместо должника роль гаранта оплаты его полной задолженности в опред Ачэн терминах в пользу застрахованного (получателя) этой гарантии.

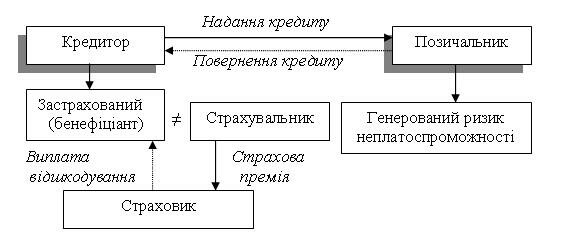

При гарантийному (залоговом) страховании в отношения вступают не две, как при делькредерного страховании, а три стороны:

кредитор - субъект, в пользу которого должно быть выполнено обязательство и который одновременно является застрахованным и бенефициаром страховой гарантии;

заемщик - субъект, обязан вернуть долг, он же страхователь;

гарант - страховая заведение, гарантирует выполнение обязательств, он же страховщик

Рис 5 Взаимоотношения сторон при гарантийном страховании

В условиях залогового (гарантийного) страхование предметами страховой защиты (страховых гарантий) могут быть разные стоимости, переданные на кредитных началах одними субъектами другим Такими ценностями, с частности, кроме банковских займов, могут быть суммы подлежащего уплате пошлины или других пограничных налогов и сборов, суммы причитающихся компенсаций за несвоевременное выполнение строительно-монтажных работ, неоправданно выполнение поставок товаров и других контрактов, суммы полученных авансов, подлежащих возврату Это так называемые классические обязательства, под которые предоставляются страховые гарантииії.

В группе залогового (гарантийного) страхование практикуется также особое направление страховой защиты - страхование финансовых гарантий Техника предоставления страховых гарантий становится все разнообразнее ю Именно поэтому кредиты, выданные под различные финансовые гарантии, объединяются в две группыи:

а) кредиты, возврат которых гарантируется привлечением давно известных финансовых инструментов Речь идет о ипотечные и банковские кредиты, которые выдаются под залог ипотеки или иного имущества, принадлежащего по озичальникам Ипотека и другое имущество становятся предметами страхования, а заемщик соответственно - страхователем и застрахованным в одном лицеі;

б) кредиты, возврат которых гарантируется долговыми обязательствами финансового характера: облигациями, акциями, коммерческими бумагами, сертификатами финансовых активов предприятий Учитывая многообразий итнисть видов гарантий их разделяют на гарантии, касающиеся отношений между частными субъектами, и гарантии, касающиеся отношений, в которых одна из сторон является субъектом общенародного, государственного значение Эмитенты долговых обязательств сами и инициируют такое страхование, чтобы поднять доверие к себбе.

При гарантийном страховании, как и при делькредерного, применяют два способа предоставления страховой защиты:

• одноразовый - применение по отдельной кредитной операции, требующей страховой гарантии;

• многократный, оборотный - относительно общего количества операций, которые могут быть осуществлены одним должником в течение времени действия соглашения о гарантийном страхования

Среди разнообразия кредитных отношений, осуществляемых на современном кредитном рынке, особое значение приобретают кредитные услуги, известные как кредит доверия Примером такого кредита является добрые, доверительные отношения между работодателем (кредитором) и наемным работником (должником) Такие отношения могут приобретать реальное содержание в передаче работодателем своему пра ацивникови напрокат средств транспорта или других ценностей Следовательно, возникает риск неоправдание доверия работодателя В случае причинения ему убытков работником работодатель может застрахув Атис Этот вид страхования, как видим, с одной стороны, имеет характер делькредерного, потому страхователем является кредитор, а с другой - принимает форму страховой гарантии, поскольку страховой полис составляет пред мет залога Именно поэтому нет оснований страхования доверия однозначно относить к делькредерного или залоговой групп групи.

Итак, принимая во внимание разнообразие характера операций, связанных с непосредственным страхованием кредитов и предоставлением страховых гарантий сторонам кредитных взаимоотношений, кредитное страхование можно а определить как хозяйственный механизм, цель которого - удовлетворить случайные оцениваемые имущественные потребности, которые возникают из риска невозврата кредита, перераспределив потери между субъектами кредитно-страх овых относи.

В экономической, страховой литературе содержание понятия финансового риска является однозначным основном страхование финансовых рисков рассматривается в узком и широком смысле В узком смысле это страхования толкуется как страхование только кредитных рисков, а широкое его понимание охватывает также все виды страховой защиты тех рисков, которые проявляются в любой сфере определенных финансовых в идносин или непосредственно вызывают финансовые потерити.

Внимание! В отличие от многих видов страхования, предметом защиты которых имуществе, страхование от потерь прибыли является формой страховой защиты хозяйствующих субъектов от потерь будущей пользы Выпад справочные потеря будущей пользы (в данном случае - ожидаемой прибыли) может наступить прежде из причин случайного спада производственного процесса или даже его остановки Ущерб, хозяйственный субъект может понести вследствие этого случая, не ограничиваются лишь потерей будущей пользы К ним следует также добавить средства, потраченные на оплату так называемых постоянных потребностей, обусловленных необходимостью постоянно п идтримуваты жизнедеятельность хозяйственного субъекта, а также связанных с процессом его возвращения в предварительно определенной производственной программы Кроме того, если снижение или приостановление производственного пр оцесу наступило вследствие непредвиденного случая, то объем убытков может возрасти за счет расходов, произведенных с целью противостояния последствиям этого случая Следовательно, потеря будущей пользы, а соотв о и ее страховой защите, никогда не оказываются самостоятельнымитійно.

Обычное страхование имущественных средств довольно часто покрывает лишь незначительную часть потерь, хозяйственный субъект получил вследствие проявления риска Гораздо больше могут быть его потери, причинен не еотриманням ожидаемой прибыли Однако на обычное базовое имущественное страхование возлагается задача обеспечить средства, достаточные для воспроизведения уничтоженных средств и предметов производства С этой целью н айбильш желательным было бы страхование имущества основных фондов в его новой стоимости от базовых (распространенных) рисковків.

Такая форма страховой ответственности, которая предусматривает принцип «новое за старое», то есть когда страховая сумма объекта принимается на уровне его восстановительной стоимости, уже вводилась в общем порядке в в Германии и Австрии еще в 1929 году Организация такого страховой защиты касалась части риска огня Такое страхование является средним типом между страхованием реальных имущественных потерь в их оставь ной стоимости и страхованием потери ожидаемой пользы, то есть страхованием утраченных можливостеей.

Страховое возмещение, полученное при страховании в «новой стоимости», позволяет своевременно восстановить производственный процесс, прерванный из-за наступления случайного события Страхование от потери прибыли предусматривает есть выплату возмещения, заменяет для застрахованного субъекта регулярное поступление денежных средств, необходимых для финансирования хозяйственного процесса, хранения финансовой кондиции на таком ров нет, который был бы достигнут при ненаступлении страхового случаяу.

Страховая ответственность при страховании от потерь прибыли является сборной и охватывает такие виды ущерба:

• расходы, которые имеют постоянный характер и необходимы даже в течение возникшей перерыва производственного процесса;

• приросты затрат на производство, а также дополнительных расходов, направленных на получение спада производства в условиях, сложившихся после страхового случая Накопление этих убытков приводит аренда доп ных производственных площадей, машин, механизмов, оплата труда за работу во внеурочное время и другие меры;

• потеря прибыли, исчисляемая по специальной методике

Кроме потери прибыли, которая может произойти из-за непосредственное повреждение имущества и замедления или остановки производственного процесса, прибыль может быть потерян также тогда, когда наступит страховой случай в к кооперантов данного хозяйственного субъекта кооперантов, который играет роль поставщика, потерпев непосредственных имущественных потерь, не сможет выполнить договоренности о поставках Это приведет к таким же негативных последствий, как и вынужденный перерыв производственного процесса из-за повреждения имущества Велика вероятность наступления таких случаев также дает основания для соответствующего дополнительной страховой защиты е д их последствийів.

Общий объем страховой ответственности страховщика при страховании от потери прибыли определяется величиной страховой суммы Страховая сумма для нужд этого страхования исчисляется на базе предвижу УВАН объема прибыли и объема постоянных затрат, которые могут сложиться в хозяйственном году В практике страхования от потерь прибыли применяется понятие прибыли - брутто Прибыль-брутто, в своей ю очередь, состоит из двух частей: собственно прибыли в экономическом смысле этого понятия, названного прибылью-нетто, и постоянных затрат, которые являются чистыми потерями в условиях простоя производствтва.

Особенностью страхования от потерь прибыли является то, что объем ущерба зависит не столько от размера уничтожений (как в случае обычных имущественных страховок), сколько от длительности перерыва производственной деятельности и Фактор времени характеризуется специфическим параметром, определяется и применяется только при страховании от потери прибыли - сроком возмещения Им является расчетный период деятельности предп приятия, в течение которого накапливаются отрицательные результаты от перерыва производства из-за имущественный ущербки.

Длительность этого периода определяется непосредственно страхователем и должно соответствовать максимальной продолжительности времени, необходимого предприятию для достижения объема производственного оборота, который оно имело д до наступления страхового случая Расчет этого срока, как правило, поручается высококвалифицированным специалистам - менеджерам риска, брокерам Они должны учесть не только фактор времени, но и другие действующие ики, а именно: устройство застрахованных объектов, вид хозяйственной деятельности, сложность производственной технологии, наличие и доступ к финансовым ресурсам, необходимых для восстановления деятельноті.

Страховщик, как правило, соглашается на предложенный страхователем срок возмещения Этот срок является периодом, только в пределах которого страховщик несет ответственность за потерю прибыли Именно поэтому как стр раховик, так и страхователь понимают, что продолжительность срока возмещения является важнейшим фактором влияния на страховую сумму Правда, в страховой практике не соблюдают прямой зависимости между установл еним сроком возмещения и объемом страховой суммы В тех случаях, когда срок возмещения берется короче 12 месяцев, страховщики применяют таблицы фракционного типа: для коротких сроков страховая сумма устанавливается относительно выше, чем для более длительных сроков распространенным является срок возмещения продолжительностью от нескольких месяцев до одного годароку.

Страховые тарифы для нужд страхования от потерь прибыли рассчитывают согласно требованиям общей методики с учетом определенных особенностей оценки риска, который положен в основу данного страхования частности, риск потери прибыли всегда производно от риска наступления имущественного вреда как своего базового риска Особенность их взаимосвязи заключается также в том, что между ними нет количественной зависимостей те Ведь даже незначительная имущественный вред способна привести к остановке целого производства, к полной потере прибыли Итак, страховой тариф должен учитывать вероятности наступления таких рисковків:

а) базового риска (повреждение или уничтожение имущественных средств);

б) риска замедления или остановки производственного процесса

Вопросы для самопроверки

- Какие формы страхования кредитов?

- Кто в условиях делькредерного формы страхования кредитов играет роль страхователя?

- Какие потери учитываются при страховании прибыли?

- Что понимают под термином \"возмещение\"?

|